В чем разница между кредитом и займом

Кредит и заем – схожие понятия, которые нередко используются как синонимы. Действительно, они имеют главную общую черту – выдачу денежных средств с последующим возвратом, за использование которых придется заплатить установленный процент. На этом сходства этих понятий заканчиваются, а их отличия и четкое определение прописаны в законодательных документах. Выбор денежного долга в виде кредита или займа зависит от конечной цели и возможностей заемщика.

Особенности кредита

Что такое кредит

Кредит – это деньги, выданные финансовой организацией (банком) заемщику в размере и на условиях, прописанных в кредитном договоре. В соответствии с кредитным договором, заемщик обязан вернуть в полном объеме взятую сумму и выплатить проценты за ее пользование, а также выполнить другие финансовые обязательства, если они предусмотрены договором.

В качестве кредитора может выступать только финансовая или кредитная организация (банк), имеющая на это государственную аккредитацию.

Основные признаки кредита:

- Кредит выдается исключительно деньгами. Невозможно взять в кредит одежду, драгоценности, продукты и пр.

- За пользование денежными средствами банк берет определенный процент, который заранее оговаривается и указывается в договоре.

- Оформление кредита происходит только в письменной форме, и устная договоренность в расчет не берется. Любое соглашение или изменение пунктов кредитного договора между кредитором и заемщиком фиксируется в письменном виде.

- Перед заключением кредитного договора происходит тщательная проверка платежеспособности заемщика. Для этого необходимо предоставить полный пакет документов (паспорт, справки, подтверждающие уровень дохода, прочие документы по требованию банка). Если потенциальный заемщик обладает низкой платежеспособностью или сомнительной кредитной репутацией, то ему могут отказать в кредите.

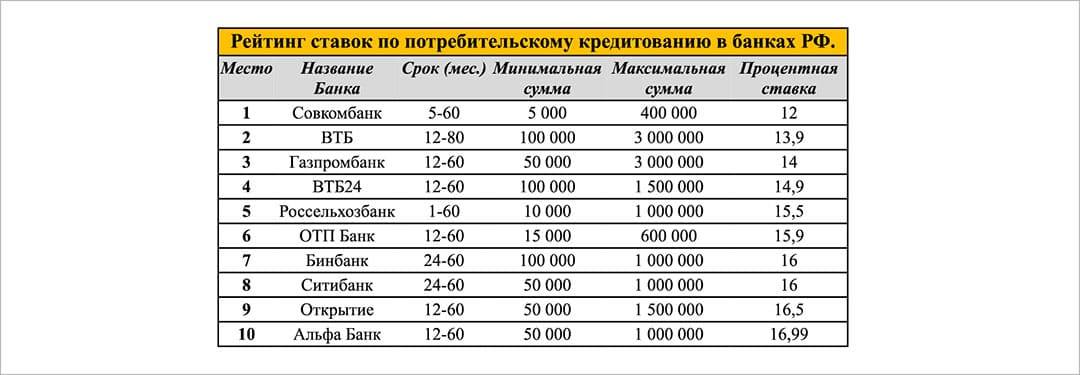

Информация в таблице собрана летом 2021 года и в дальнейшем может меняться

Виды кредитования

Финансовые организации в погоне за потенциальными клиентами предлагают широкий спектр кредитных программ, каждая из которых имеет свои особенности.

По целям кредиты бывают:

- Целевые – предназначены для реализации конкретной цели (покупка автомобиля, жилья, оплата лечения, образования и пр.). Как правило, банк сразу перечисляет кредитные средства стороне, выступающей продавцом, чтобы не сомневаться в их целевом назначении. Подобный кредит можно оформить на длительный срок под невысокую процентную ставку.

- Нецелевые – предназначены для использования заемщиком по его усмотрению. Банк не проверяет, куда были потрачены кредитные средства, и заемщик не отчитывается в своих действиях. По таким кредитам процентная ставка всегда выше, а срок – меньше.

По виду обеспечения кредиты делятся на:

- Залоговые – обеспеченные залогом имущества (недвижимости, автомобиля), драгоценных металлов, ценных бумаг. В случае прекращения погашения долга банк имеет право продать залоговый объект и погасить таким образом возникшую задолженность.

- Беззалоговые – кредиты, не требующие от заемщика каких-либо гарантий в виде залога. Подобные кредиты являются рисковыми для банка, и потому для них характерны небольшая сумма и сроки погашения, а также более высокая процентная ставка.

- Обеспеченные поручительством – кредиты, в которых гарантом возврата денежных средств выступает не только непосредственно заемщик, но и его поручитель. В случае, если заемщик по какой-то причине прекращает выплачивать кредит, его финансовые обязательства переходят поручителю.

По срокам выделяют кредиты:

- Краткосрочные – до 1 года (например, потребительские).

- Среднесрочные – от 1 до 3 лет (например, автокредиты).

- Долгосрочные – более 3 лет (например, ипотека).

Кредиты могут отличаться и по способу погашения. Так, регулярные платежи банку, в зависимости от прописанных в договоре условий, могут быть:

- Дифференцированные. Заемщик регулярно погашает часть кредита и проценты, которые каждый раз начисляются на остаток основного долга. В результате ежемесячные платежи получаются неравномерными, и к окончанию срока кредита постепенно уменьшаются.

- Аннуитетные. Сумма основного долга и проценты по кредиту равномерно распределены и зафиксированы на весь срок действия договора.

Заемщик может досрочно погасить действующий кредит, однако в этом случае банк может потребовать выплату комиссии. Условия досрочного погашения всегда прописаны в договоре, и с ними нужно внимательно ознакомиться перед подписанием документа.

Плюсы и минусы кредита

Банковский кредит имеет ряд преимуществ:

- возможность взять крупную сумму на продолжительный срок;

- относительно невысокая процентная ставка;

- широкий выбор условий, в зависимости от нужд потенциального заемщика;

- возможность досрочного погашения.

К недостаткам банковского кредита стоит отнести, прежде всего, сложность его получения. Чтобы получить “добро” от банка, нужно предоставить полный пакет документов, иметь положительную кредитную историю, пройти проверку на платежеспособность. Придется подождать некоторое время (от нескольких дней до одной недели), чтобы узнать вердикт, но в результате получить банковский кредит удается далеко не всем.

Кредитное законодательство

Кредитование физических лиц в России регулируется следующими основными законодательными актами и документами:

- Конституцией Российской Федерации, устанавливающей, что регулирование кредитования находится в ведении Российской Федерации;

- Гражданским кодексом РФ (параграф 2 глава 42 "Заем и кредит" Ч.2 ГК РФ);

- Федеральным законом от 02.12.1990 № 395-1 "О банках и банковской деятельности";

- Федеральным законом от 16.07.1998 № 102-ФЗ "Об ипотеке (залоге недвижимости)";

- Федеральным законом от 21.12.2013 № 353-ФЗ "О потребительском кредите (займе)";

- Федеральным законом от 30 декабря 2004 г. N 218-ФЗ "О кредитных историях";

- Законом "О защите прав потребителей" (регулирование потребительского кредитования).

На территории Украины сфера кредитования физических лиц регулируется следующими законодательными актами:

- Гражданским кодексом Украины (Книга 5, глава 71, параграф 2);

- Хозяйственным кодексом Украины (ст. 347 "Формы и виды банковского кредита", ст. 348 "Контроль банка за использованием кредита");

- Законом "О Национальном банке Украины";

- Законом "О банках и банковской деятельности";

- Законом "О потребительском кредитовании";

- Законом "О финансовых услугах и государственном регулировании рынков финансовых услуг".

Особенности займа

Что такое заем

Займом называют вид обязательственных отношений, который заключается в передаче денежных средств или материальных ценностей (товары, ценные бумаги) кредитором заемщику, и последующим их возвратом, спустя оговоренное время. Заем может быть процентным и беспроцентным и осуществляться не только финансовыми компаниями, но и людьми.

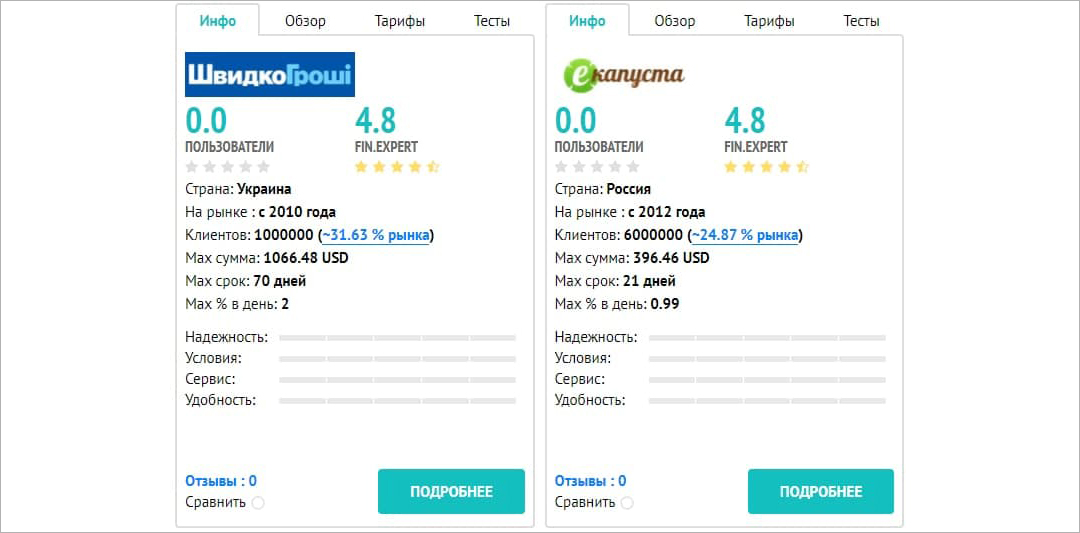

Особой популярностью среди населения пользуются микрозаймы, которые можно оформить в микрофинансовых организациях (МФО). Микрозаем – это кредит на небольшую сумму денег, который оформляется на короткий срок под высокие проценты. Подобный финансовый продукт призван помочь справиться с форс-мажорной ситуацией, когда необходимо срочно получить относительно небольшую сумму.

Плюсы и минусы микрозаймов

Большая популярность микрозаймов среди населения обусловлена их принципиально иным, нежели у банков, подходом к выдаче денежных средств в долг. К преимуществам этого финансового продукта относятся:

- Минимальное количество документов для оформления займа. В большинстве случаев достаточно одного паспорта и заявления.

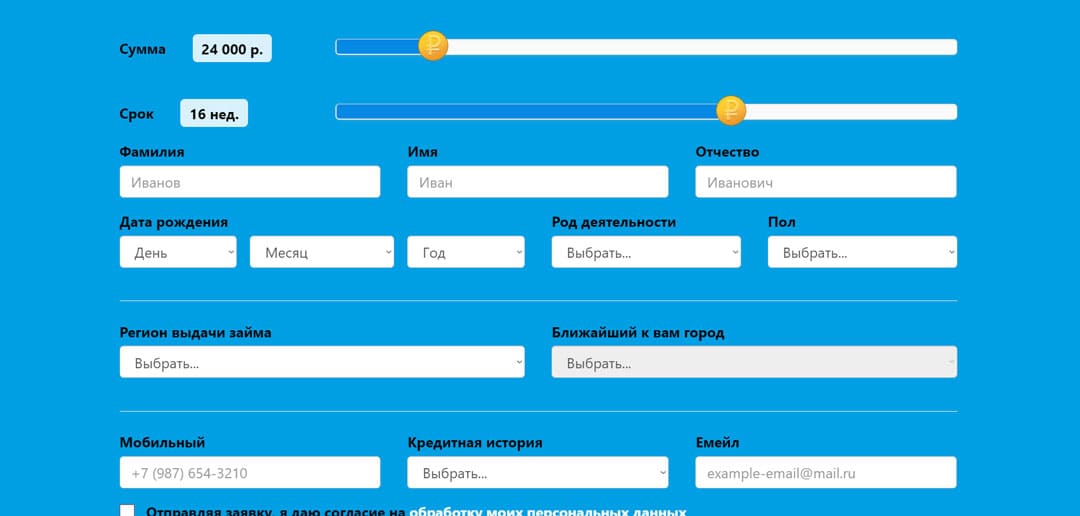

Форма для получения кредита онлайн - проста и удобна для заполнения

- Возможность отправить заявку и оперативно получить ответ в течение суток. МФО работают в режиме 24/7, без выходных и праздников.

- Возможность оформить микрозайм и получить денежные средства не только в офисе организации, но и в режиме онлайн. В этом случае деньги переводятся на банковскую карту или электронный кошелек одной из платежных систем.

- Лояльный подход к проверке потенциального заемщика, уровня его платежеспособности. Микрозаем могут получить даже люди без официального места работы, студенты, пенсионеры.

- Различные варианты погашения микрозайма.

Простота и легкость оформления микрозаймов в МФО влечет за собой неизбежные риски. Для их снижения микрофинансовые организации принимают меры, которые для заемщиков выглядят как негативные стороны микрозаймов:

- Высокая процентная ставка, которая начисляется ежедневно. В среднем, она равна 0,5-1,5%, но при пересчете на годовой процент по кредиту эта цифра увеличивается до 600-700%.

- Небольшая сумма для займа. Если срочно понадобится крупная сумма денег, то в МФО ее получить не удастся.

- Малые сроки возврата долга, который в большинстве случаев не превышает 30-45 дней.

- Наличие больших штрафов и пени при малейшей просрочке. В случае невыплаты долга, МФО обращаются в суд или коллекторские конторы, способные значительно ухудшить жизнь должника.

Главная особенность микрозаймов – легкость получения денежных средств и высокий процент, который придется заплатить за их использование. Он устанавливается для того, чтобы погасить неизбежные риски, которые возникают при выдаче займов людям без должной проверки их платежеспособности.

Для привлечения новых клиентов МФО зачастую предлагают оформить первый микрозайм без процентов, а для тех клиентов, которые добросовестно выполняют свои долговые обязательства, предлагают программу лояльности.

Государственное регулирование МФО

Работа микрофинансовых организаций контролируется следующими органами:

В Украине с 2020 года регулирование деятельности МФО осуществляет Нацбанк. Все официальные МФО на территории страны зарегистрированы в Реестре юридических лиц и физлиц-предпринимателей (сайт Министерства Юстиции). Ставка по займам может существенно отличаться, но в среднем составляет 2% в день, то есть 730% годовых. С 1 января 2021 вступил в силу закон №891-IX, согласно которому максимальная сумму штрафов и пени не может превышать двойной суммы кредита.

В Российской Федерации регулирование деятельности МФО осуществляет Центральный банк. Зарегистрированные МФО находятся в Государственном реестре Центробанка РФ (сайт Центробанка). Деятельность МФО в РФ регулируется законом №151-ФЗ, принятым в 2010 году. Согласно принятым нормам, максимальная процентная ставка МФО на территории РФ составляет максимум 1% в сутки, а общая переплата по займу не должна превышать 1,5-кратной суммы выданных средств. В эту сумму должны входить все штрафы и неустойки.

Нужно помнить, что официально зарегистрированные МФО не имеют права менять процентную ставку по кредиту, порядок ее исчисления, порядок уплаты процентов в сторону ухудшения условий для потребителя.

Отличия кредита от займа

Банки и МФО не являются серьезными конкурентами, так как предлагают финансовые продукты, предназначенные для разных групп населения. Выбирать банковский кредит или микрозайм следует, исходя из собственных потребностей и возможностей.

| Условия | Заем в МФО | Кредит в банке |

| Документы для оформления | Паспорт, в редких случаях – иные документы, подтверждающие личность (водительское удостоверение, военный билет, пенсионное удостоверение) | Паспорт, справка с места работы, прочие документы по требованию банка |

| Срок кредитования | От 7 дней | От 3 месяцев до 20 лет |

| Обычная сумма | 1 -100 тыс. руб. / от 100 грн до 30 тыс. грн | 5 тыс. – 5 млн руб./ 5 тыс. – 3 млн грн |

| Проценты | Может быть процентным и беспроцентным | Всегда только процентный |

| Процентная ставка | Около 350-750% годовых (1-2% в день) | 10-30% годовых |

| Скорость получения | Моментально | От двух рабочих дней |

| Условия возврата | Форма возврата может быть свободной и зависит только от условий договора. Как правило, заем погашают один раз, внося сразу всю сумму. | Строго по графику платежей |

| Договор | Может быть осуществлен в режиме онлайн | Всегда подписывается лично в офисе банка |

| Возможность оформления онлайн | Да | Нет |

| Наличие залога | Нет | Может быть, в зависимости от вида кредита |

Выводы

Оформление денежных обязательств в виде кредита или микрозайма зависит от целей, на которые потребуются деньги. Если планируется крупная покупка (автомобиль, квартира), то логичнее собрать все необходимые документы и оформить банковский кредит. В случае острой нехватки небольшой суммы до зарплаты, стоит воспользоваться услугами МФО. Так или иначе нужно планировать финансы и адекватно оценивать уровень платежеспособности, чтобы избежать возможных проблем с кредитором.